Nov.07

2022

产业洞察

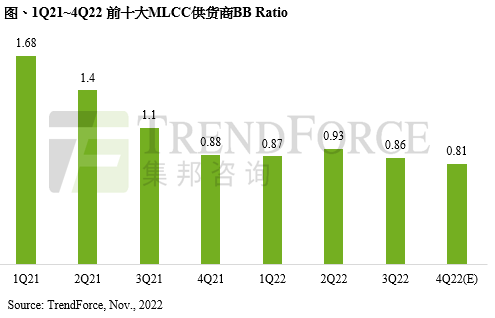

全球经济数据疲弱,终端消费市场仍难以摆脱高通胀阴霾与升息压力,而疫情之下,供应链上下游库存问题持续蔓延,年底节庆购物季需求恐落空。因此,TrendForce集邦咨询预期,受到旺季不旺与ODM拉货态度保守的双重夹击,第四季MLCC供应商平均BB Ratio(Book-to-Bill Ratio;订单出货比值)将下滑至0.81。

11月起,村田、三星等陆续接获网通、主机板、显示卡以及中国二线手机品牌客户量小急单,显示主机板、显卡市场在今年第一季需求率先下滑后,加上品牌商持续调节库存,近期已回归健康水位。值得一提的是,第三季中国现货市场积极削价抢单的贸易商,近期开始出现停止报价供货,导致部分二线手机品牌厂紧急寻求原厂供应商支援,此举意味着中国现货市场库存去化有接近尾声的迹象。

即便消费级MLCC跌价走缓,但明年第一季降价压力不减

尽管第四季后,贸易商削价倒货恶性竞争有机会减少,然根据TrendForce集邦咨询调查,截至11月上旬,MLCC供应商自有库存水位平均仍在大约90天,而渠道代理商端平均库存也落在90~100天,若加上大型ODM目前MLCC平均库存仍在3~4周(约30天),距离整体市场(合计代理商、供应商、ODM)平均健康水位120天仍有一段距离。

然而,过往ODM应是趋近零库存的状态,但近期疫情再度复燃,ODM对防疫备料库存将更难以松手,再加上明年首季需求恐受经济活动低迷影响,呈现淡季更淡的市况。因此ODM在订单需求不增、库存不减夹击下,庞大库存成本积压,恐难避免ODM采购将积极要价。

相对的,据TrendForce集邦咨询调查,供应商体会到即使连续两季度的有感降价,也难以推升ODM拉货力道。同时,在面临财报压力,以及多数消费级中、低容值品项报价已无利可图的情形,供应商对降价态度转为保守,并以持稳价格水位,守住利润让公司得以顺利渡过产业寒冬是首要任务。

摆脱消费产品市场需求下行影响,供应商扩大布局车用MLCC产能

展望2023年,在全球经济仍处疲弱、国际形势复杂以及疫情影响下,终端消费需求反转时程恐向后推迟。然而,车用市场随着半导体IC短缺逐渐缓解,拉货动能稳健,成为供应商明年主要营运重点。三星SEMCO配合集团2023年大战略规划,从半导体、面板、被动元件、相机模块等事业部,全力扩展全球车用市场业务,2023年车用MLCC产能将在釜山、天津两地扩增总计20亿颗(月产能);村田车用产能扩建持续每年10%成长,明年第二季后陆续在日本福井、出云、菲律宾厂三地增产共30亿颗(月产能),总产能来到250亿颗(月产能),龙头地位稳固。另外,国巨在引进Kemet车规MLCC技术下,预计明年第二季在高雄大发厂扩增15亿颗(月产能)。

原文始发于微信公众号(TrendForce集邦):研报丨第四季MLCC需求持续疲弱,然中国现货市场库存下降,有助消费级价格跌势趋缓

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入MLCC交流群。

资料下载成员: 5306人, 热度: 153517

陶瓷 天线 通讯 终端 汽车配件 滤波器 电子陶瓷 LTCC MLCC HTCC DBC AMB DPC 厚膜基板 氧化铝粉体 氮化铝粉体 氮化硅粉体 碳化硅粉体 氧化铍粉体 粉体 生瓷带 陶瓷基板 氧化铝基板 切割机 线路板 铜材 氮化铝基板 氧化铍基板 碳化硅基板 氮化硅基板 玻璃粉 集成电路 镀膜设备 靶材 电子元件 封装 传感器 导电材料 电子浆料 划片机 稀土氧化物 耐火材料 电感 电容 电镀 电镀设备 电镀加工 代工 等离子设备 贴片 耗材 网版 自动化 烧结炉 流延机 磨抛设备 曝光显影 砂磨机 打孔机 激光设备 印刷机 包装机 叠层机 检测设备 设备配件 添加剂 薄膜 材料 粘合剂 高校研究所 清洗 二氧化钛 贸易 设备 代理 其他 LED