提到中国台湾半导体产业,大家第一反应想到的肯定是晶圆代工。

前不久,半导体行业观察在《中国台湾的芯片制造,究竟什么水平?》一文中介绍了台湾在芯片制造方面的布局和实力,呈现出中国台湾半导体产业的重要性。

然而,在晶圆代工的巨大光环下,也不要忽视了台湾IC设计与封测环节在全球半导体产业的比重和价值。

据产业情报研究所(MIC)公布的数据显示,中国台湾在全球半导体IC设计、晶圆代工、IC封测等三大领域均占据重要地位。

2021年,台湾晶圆代工、封测产业营收为全球第一,全球产值占比分别高达62%和61.5%;IC设计营收为全球第二,全球产值市占率为24.3%,仅次于美国。

今天我们来看一看,除了大家熟知的晶圆代工企业之外,中国台湾在IC设计和封测领域有哪些领先企业,及其技术水平和布局情况。

台湾IC设计行业同样不俗

与锋芒毕露的晶圆代工相比,其实芯片设计环节也一直是中国台湾的强项。

在芯片设计领域,虽然美国断层式霸榜已经持续了十几年。但强劲的代工优势,给台湾IC设计产业提供了发展的“沃土”, 推动了台湾设计企业的业务发展和地位提高。

实际上,熟悉台湾半导体发展史的朋友应该知道,说起台湾的IC设计产业,就必定绕不开撑起台湾IC设计半边天的“联家军”。

“联家军”指的是联发科、联咏、欣兴、智原、原相、联阳、盛群、矽统等一系列与联华电子相关的企业,基本上都是从联电分出去独立运营的。

提起联电,可能很多人只知道它是一家晶圆代工厂,但其实它另一个重要身份就是中国台湾地区很多芯片设计公司的孵化者。

回看1983年,联电刚规划成立的时候,被定义为一个转化台湾工研院技术的企业。和那个年代的很多半导体企业一样,当时的联电兼顾IC设计和生产制造。1994年,联电甚至还曾推出台湾第一颗与Intel 80486相容的微处理器芯片。但由于未得到英特尔的授权,最后就不了了之。

到了上世纪80年代中后期,随着台积电的成立和发展,芯片设计和制造的分工已经开始逐渐明朗,联电开始面临新的挑战。

在其客户看来,因为联电本身拥有芯片设计部门,如果他们把自己的芯片设计交付给联电代工,那就存在盗取客户设计的可能;加上联电本身也在转型考虑。联电从1995年左右开始,陆续将旗下的芯片设计相关部门独立出去,这些被拆分出来的芯片设计企业又在台湾省形成了一条相对完整的芯片生态系统,这也造就了后面“联家军”的辉煌。

结合TrendForce整理的2021年台湾前十大IC设计企业营收排名,来看看中国台湾在IC设计领域的实力。

联发科

迄今为止,联发科依然是最出色“联家军”。

1997年,联电将多媒体事业部门分拆成立联发科技,可以说是近年来台湾省成长最快的芯片设计公司。

在成立初期,联发科主要产品为CD-ROM芯片组,在CD-ROM之后,联发科在DVD芯片上打响了名堂,一度占有大陆DVD市场60%的芯片市场。2000年起,联发科投入无线通信基带与射频芯片研发,2002年就已经跻身全球十大IC设计公司,2003年投入数字电视与液晶电视控制芯片研发。

2021年,联发科成为中国智能手机芯片之王。据调研机构CINNO Research数据显示,联发科以1.1亿颗排名2021中国手机芯片市场冠军。天玑芯片移动平台2021全球智能手机市场份额达到了40%,位居世界第一。联发科官方表示,在中国4G,5G智能手机市场份额中联发科也是第一,全球每5台手机中就有2台搭载了联发科天玑芯片。

联咏科技

联咏科技的前身是联华电子设计部门之一的商用产品事业部,和联发科一样,同样是1997年从联电独立出来的。

联咏作为全球第一大驱动IC厂商,初期主要产品为电脑周边芯片组,1999年决心跨足液晶面板驱动IC市场,2000年后转向液晶显示器驱动IC及系统单芯片,曾是键盘与鼠标控制器的全球最大供应商,2001年于台湾证券交易所正式挂牌上市。

iSuppli数据显示,2007年联咏大尺寸液晶平面显示器用之驱动芯片全球市场占有率22%,排名全球第一。2008依GSA排行,联咏年营收排行全球第十一大芯片设计公司。2015年成功跻身全球前十大IC设计公司,排名第十。到了2021年,联咏合并营收创历史新高,首度突破千亿关卡,成为全球第六大IC设计厂商。

除了驱动IC以外,联咏科技还提供包括MEMC、FRC、PMIC、CMOS图像感测IC、触控面板IC在内的其他面板相关芯片组,有利减少客户产品推出时间及提升整合度。

后来联咏还将触角伸向了车用级影像处理系统和人工智能机器视觉等市场,增强其市场竞争力。

瑞昱科技

瑞昱创办于1987年,最初生产电脑周边用品,后来开始研发网络芯片,并于1991年推出中国台湾首颗自行研发的以太网卡控制器RTL8002。1997年,靠着其所推出的三合一网络芯片卡,成为全球第一大以太网和高速以太网芯片供应商,抢下全球近五成市占率。2016年,瑞昱科技营收成长幅度高达22.5%,首度跻身全球IC设计前十名行列。

奇景光电

奇景光电成立于2001年,产品应用于全球各种消费性电子品牌产品,技术领先并维持影像显示处理技术半导体解决方案领导厂商的地位。2021年,火热的驱动芯片产业让奇景光电首次跻身全球前十IC设计。

2021年第四季奇景光电的车用显示驱动IC营收再创新高,年增110%,目前奇景光电车用显示驱动IC全球市占率超过40%,位居全球第一,2022年目标为再成长一倍。

奇景光电在日本、韩国、大陆等地,也陆续成立了技术支持与业务办公室,其中位于深圳的分公司名称为皇景光电(深圳)有限公司。

瑞鼎科技

瑞鼎科技成立于2003年,是友达旗下厂商,从LCD DDI发迹,陆续推出Touch IC、TCON、Power IC、OLED DDI等产品,主要用于大尺寸面板的笔电、监视器及电视,以及中小尺寸面板的平板、手机、穿戴装置、数位相机及车载等应用。目前也在发展Mini LED和Micro LED技术。

慧荣科技

慧荣科技前身为1995年成立于美国加州硅谷的Silicon Motion与1997年成立于台湾新北市的慧亚科技于2002年合并而成,主要产品为NAND快闪存储器控制芯片,应用在MP3、个人电脑、照相机、笔记型电脑与宽频多媒体电话等领域。2008年至2018年间出货超过60亿颗。

晶豪科技

晶豪科技成立于1998年,早期专注于基型存储的IC设计,2005年与集新合并后产品线扩展至模拟及混和信号IC。产品结构以存储芯片为主,合计约占9成,分别为DRAM与SDRAM存储IC占55%、FLASH存储IC占22%、MCP占13%,另外模拟/数位模拟混合信号(Audio/Power)IC占10%。

矽创电子

矽创电子前身为冠林科技,1998年冠林正式更名为矽创电子,并建构转型为IC设计公司,建立消费性IC设计团队,并成立系统芯片(SoC)事业处;1999年成立液晶驱动(LCD)事业处。目前专注产品为小尺寸显示器驱动DDIC,应用领域涵盖工控、手机、物联网等终端产品。近年来,公司藉由孵化子公司方式投入其他应用领域,包括电源控制IC、光学传感器、微机电传感器、电容触控芯片等。

敦泰电子

敦泰电子敦泰2005年于美国成立,2006年迁址回亚洲于台湾及深圳设立研发及工程服务中心。

成立初期主要从事于TFT-LCD显示驱动芯片的开发,2007年开始投入电容式触控屏幕控制芯片的设计研发、制造及销售;2010年在北京和上海增设技术服务中心;2013年在台湾上市,又在西安成立了技术服务中心;2014年宣布并购旭曜科技,进而掌握显示与触控两大产业趋势。

敦泰电子是全球最早从事电容屏多指触控技术研发的公司之一,也是亚洲最大的电容屏触控IC供货商,提供全球最完整的电容屏触控解决方案,也是继Apple之后全球第二家电容触控屏幕控制IC量产的公司。

群联电子

群联电子成立于2000年11月,从提供全球首颗单芯片USB闪存随身碟控制芯片起家,已经成为USB随身碟、SD记忆卡、eMMC、UFS、PATA、SATA与PCIe固态磁盘等控制芯片领域的领头者。

联阳半导体

除了上述企业以外,台湾IC设计领域还有源自联电的联阳半导体。

联阳半导体同样也是从联电分出来的,由于他们的初创团队是联电当年研究X86处理器的那帮人,因此他们一度被看做是联家军的“头号玩家”。但后来他们的发展没有达到业界的预期,但依然在一步步扩充自己的势力范围。

据了解,联阳早期专注于台式电脑(PC)及笔记型电脑(NB)控制芯片的开发设计,后来借由并购同属联华电子(联电)集团的联盛半导体、绘展科技、晶瀚科技,使得公司扩充了快闪存储器控制芯片、数字电视接收控制芯片、多媒体控制芯片以及模拟芯片等新的产品线。目前产品包括PC/NB控制IC、快闪存储器(Flash)控制IC、数字电视接收控制IC、多媒体控制IC以及模拟IC等。

台湾IC封测比肩晶圆代工

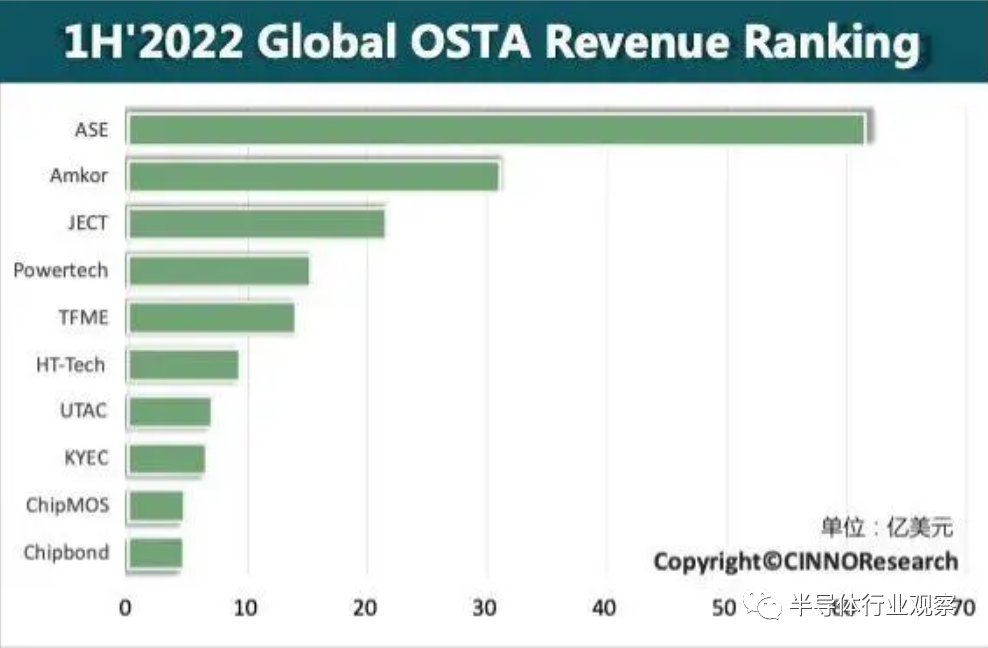

封测领域,据CINNO Research报告显示,2022年上半年全球半导体封测 (OSAT) 前十大厂商市场营收增至约175亿美元,同比增16.7%。

其中,入围企业排名Top10的中国台湾地区企业占据5个席位,分别是日月光、力成科技、京元电子、南茂科技、颀邦,合计市占率为41%。

日月光

日月光总部位于台湾,于1984年成立。日月光是全球最大的独立半导体组装于测试服务公司,主营业务是半导体封装测试、芯片前段测试、晶圆针测和后段落封装等相关材料。经过多年发展后成功成为当下全球最大的半导体封测集团,且市场占有率长期排名全球第一

日月光集团在中国大陆的上海、苏州、昆山和威海设有半导体封装、测试、材料和电子厂。

今年上旬,日月光控股发布公告,宣布与市场化投资机构北京智路资本达成收购协议,将日月光封测控股直接或间接持有的日月光封测(香港)和大陆四座封测工厂100%权益出售给智路资本及其子公司,估值为现金14.6亿美元。

此次日月光控股出售的资产,是2002年来通过收购和合资设立、以满足合作伙伴对高低端封测的不同需求,其产品应用领域在模拟、数模混合、功率器件、RF等均有布局,服务于消费、工业和通信类客户。如今出让部分产能,以优化中国大陆地区的资源配置和战略、加强中国台湾地区先进技术发展和前沿能力,以更好服务全球客户。

力成科技

力成科技成立于1997年,是一家具有行业领导地位的半导体封装测试公司,为客户提供完善的半导体后段供应链建置及全方位封装测试服务,总部位于中国台湾。服务范围涵盖晶圆针测、封装、测试、预烧至成品的全球出货。

力成科技(苏州)有限公司是力成集团的全资子公司,成立于2009年09月。目前力成(苏州)拥有约600多名员工,公司前身为美国超微半导体和飞索半导体,拥有20年以上的量产经验, 是国内首家拥有12英寸晶圆生产技术及多层晶片叠封技术的先进封装企业。突破之前专注于生产制造的运营模式,除了保持已有的半导体封装测试外,现又引进了贴片生产线,建立了销售和客户服务团队,并拥有自己的研发中心,以及本土化的供应链。产品范围除了现有的闪存外,还将扩展到其他形式的存储器,逻辑元器件等等。

2014年12月,力成科技总部决定与存储巨头美光科技强强联手,正式签约,共同投资2.5亿美元在西安市高新区设立芯片封装厂。公司命名为力成半导体(西安)有限公司。2016年3月25日力成半导体(西安)正式开幕,2016年4月份开始量产。

京元电子

京元电子成立于1987年,提供全球半导体产品后段制造之测试及封装技术及产能服务,服务领域包括晶圆针测 (约占45%)、IC成品测试 (约占46%) 及晶圆研磨/切割/晶粒挑拣(约占9%)等。产品线涵盖Memory、Logic&Mixed-Signal、SOC、CIS /CCD、LCD Driver、RF /Wireless,测试机台总数超过4500台。主要客群型态上,Fabless客户约占73%,Foundry厂约占3%,其余为IDM企业约占24%。

身为世界最大专业测试公司,京元电子公司获得在手机、无线通讯、LCD驱动IC、显卡、特殊型DRAM、NOR Flash、消费性电子产品IC 等市场里的领导厂商给予认证下单,使得公司的营收快速成长,屡创新高,产品线结构也日趋稳固。

投资在中国的子公司京隆科技及震坤科技,生产工厂位于苏州,也是从事半导体产品封装及测试业务,为集团中国地区产销基地,就近服务大陆市场。另在北美、日本、新加坡设有业务据点,提供全球客户即时的服务。

南茂科技

南茂科技成立于1997年,在半导体封装测试领域中具领先的地位,于2014年在台湾证券交易所挂牌上市。

南茂科技不仅为客户提供内存半导体及混合讯号产品多元化的后段测试服务,近几年来对于显示器驱动IC产品也是积极地扩大产能和增加技术服务项目,显示器驱动IC封装测试产能排名位居全世界第二位。

这些产品主要应用于各式计算机产品、各种尺寸液晶电视、平板显示器及高阶消费性电子产品等。其服务的对象包括半导体设计公司、整合组件制造公司、及半导体晶圆厂。

目前,大部份的测试与封装的设备机台都安置于新竹科学园区及南部科学园区内的工厂;在新竹科学园区的工厂是以测试服务为主,而南部科学园区的生产线则是以封装服务为重点。金属凸块制造与晶圆测试的生产线则建置于竹北自有的厂区里。透过这样的安排,不但能够充份发挥测试及封装技术服务各自独立作业的功能,而且还能整合技术资源提供一系列完整的全程服务。除了提供半导体后段制程服务外,南茂也与全球的客户合作,透过在全球的营运据点,提供全球客户垂直整合的、完整的半导体制程服务。

欣邦科技

颀邦科技成立于1997年,是一家提供LCD驱动器从晶圆碰撞到封装后端组装处理的全套交钥匙服务的公司。主要从事凸块(金凸块及锡铅凸块)的制造销售并提供后段卷带式软板封装(TCP)、卷带式薄膜覆晶(COF)、玻璃覆晶封装(COG)等服务。目前营收结构最主要可划分为凸块制作及封装测试两大部分,其下游主要应用产品几乎全是LCD驱动IC,营运兴衰与LCD产业景气紧密连结。

而在这top10之外,台湾还有超丰电子、矽格股份、华泰电子、同欣电子、欣铨、福懋科技等一众封测企业。从全球整体市场来看,中国台湾更是拿下了全球封测市场份额的50%左右。

优势之外,台湾半导体陷人才挑战

近几年,全球各地的芯片竞赛已变得愈发火热,人才作为制胜的关键更是成为各国/地区争夺的对象。半导体产业的发展,让世界看到了中国台湾,但目前存在一个严重的现实问题,即台湾地区的半导体产业越来越难找到相匹配的人才。

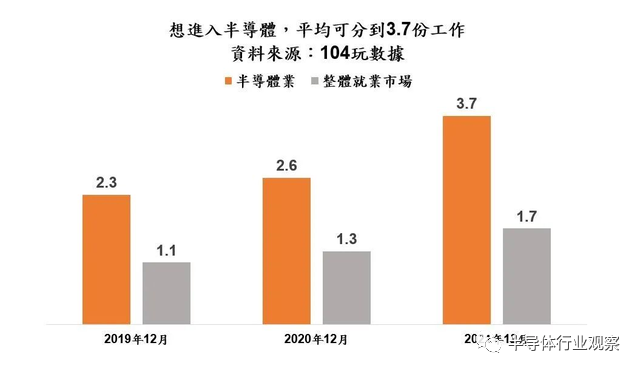

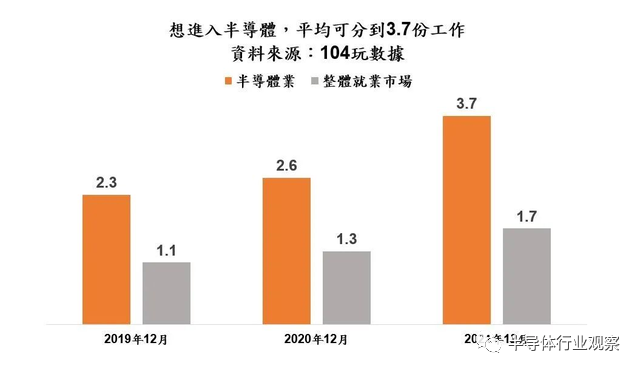

据新加坡《联合早报》的说法,由于台积电等台湾企业不断扩大投产以及海外公司持续加码投资台湾地区半导体行业,包括台积电、联电、联发科在内的诸多半导体公司纷纷扩大人才招聘,很多上下游厂商也是如此。求职网站“104人力银行”公开资料显示,今年9月全站工作机会高达101.7万个,再创历史新高,其中电子资讯、软件和半导体等科技人才缺口最大,高达18.9万人。

也即是说,目前台湾的半导体产业正面临着一种招不到人的窘境。

此前104人力银行的《半导体产业及人才白皮书》也显示,半导体上中下游都缺相关制程的工程师,缺口高达1.5万名每月,已超越一线包装作业人员。

另外,聚集了台积电、世界先进、友达等各大半导体厂商的新竹科学园区自2019年至今,短短三年之间职缺数明显成长2.1倍。

对此,新竹科学园区管理局副局长陈淑珠坦言,目前台湾半导体产业的人才供需严重失衡。在这股扩招浪潮的背后,暴露出台湾半导体产业本土人才培育不足的问题。

台大电机资讯学院院长张耀文受访时也表示,半导体产业尤其是中高阶层所需的人才,需要具备扎实的数理知识和训练,才有专业能力进行高等技术的实作与创新;相关人才池却在不断缩小,这对于半导体企业来说是硬伤。

随着台湾科学、技术、工程与数学(STEM)高等教育毕业人数逐年减少,台湾半导体江山代有才人出的优势似乎正在消逝中。根据此前中国台湾教育部门做出的数据分析,随着餐旅观光、数字动画和文创产品业热潮兴起,相关科系吸走了部分原本可能会选读STEM的学生,加上台湾工业应用与研发设计人力需求高阶技术化、少子化效应,导致部分电子电机工程科系停招或转型。

前不久,台积电总裁魏哲家在采访中也谈到了目前半导体行业最大挑战以及人才问题。他表示,“人才是一个行业取得进步的关键。培养一名合格、高效且具有生产力的工程师至少需要8年时间。在任何有志于建设半导体产业的国家,我的建议始终是首先培养人才。”

在半导体人才稀缺的背景下,各大台企纷纷制定了征才计划,祭出内推奖励、提高薪资待遇、校企合作、买股补助等措施争抢人才。

在人才短缺的大背景下,除了各大台企“各显神通”招募和留住人才外,中国台湾相关部门也在联合企业“芯片学校”,以培养下一代半导体工程师。事实上,不止中国台湾,破解人才短缺问题已成为全球半导体产业共同面向的一个课题。

除此之外,摩尔定律放缓、芯片制造成本指数级提升以及地缘政治紧张局势导致的市场扭曲,成为摆在行业面前的极大挑战。

写在最后

台湾半导体如今的成就源自于产业链厂商几十年的拼搏,半导体产业如今已是台湾的经济命脉,中国台湾在全球芯片设计、晶圆代工、封装测试等三大领域都已占据重要地位。

如今,全世界都在争夺先进工艺制程,扎堆先进封装技术,对台湾半导体来讲是威胁也是机会。

在强大的竞争压力下,人才挑战正在成为中国台湾半导体产业未来发展的关键。半导体是人才、资金、技术密集的产业,人才攸关产业未来二十年的关键灵魂。得人才者,得半导体天下。

*免责声明:本文由作者原创。文章内容系作者个人观点,半导体行业观察转载仅为了传达一种不同的观点,不代表半导体行业观察对该观点赞同或支持,如果有任何异议,欢迎联系半导体行业观察。

今天是《半导体行业观察》为您分享的第3265内容,欢迎关注。

推荐阅读

半导体行业观察

『半导体第一垂直媒体』

实时 专业 原创 深度

识别二维码,回复下方关键词,阅读更多

晶圆|集成电路|设备|汽车芯片|存储|台积电|AI|封装

回复 投稿,看《如何成为“半导体行业观察”的一员 》

回复 搜索,还能轻松找到其他你感兴趣的文章!

原文始发于微信公众号(半导体行业观察):台湾半导体,没有弱点?

一颗芯片的制造工艺非常复杂,需经过几千道工序,加工的每个阶段都面临难点。欢迎加入艾邦半导体产业微信群:

长按识别二维码关注公众号,点击下方菜单栏左侧“微信群”,申请加入群聊